“海康威視”日子很難過,但希望仍舊在!

海康威視昨晚發佈了半年報,一句話概括,增長來源於政企,下滑也來源於政企。

關於公司的發展歷程,還有具體經營情況,我已經多次分析過。

海康威視的先天條件的是非常好的,發源於52所,所以在安防領域一直順風順水,發展速度非常快,同時起步的大華股份因為出身沒那麼好,就差了很多。

大華雖然是1993年成立的,但是進入安防領域,海康和大華都是在2001年才進入的,直接導火索就是2001年的“9·11事件”。

那一年三劍客“陳宗年、龔虹嘉、胡揚忠”成立海康威視。

那一年大華股份DAHUA同樣也有三劍客“傅利泉、陳愛玲、朱江明”切入安防。

現在大華一年的營收才322億,海康威視已經893億,相差快三倍了。

其實大華股份的實力是很強的,技術並不差,但出身不佔優勢,所以大街小巷安裝的幾乎都是海康的攝像頭,這毫無辦法。

現在外界有這樣一種聲音,說海康威視正在變得平庸。

理由是國內安防市場已經到了天花板,海外擴張安防屬於敏感領域,所以很艱難。

這個說法是有道理的,但是不一定全對。

國內安防領域確實差不多到天花板了,市場規模10000億左右,從2020年開始,每年的增速都只有5%左右。

萬億市場規模的行業,其實不算小了,為什麼龍頭企業才拿下這麼點市場份額,就會被質疑變得平庸呢?

安防市場主要有兩個,一個是公共設施,另一個是民用。

公共設施就是馬路上或者公共場所安裝的那些攝像頭,這塊市場的大頭被海康威視拿走了。

但是民用領域非常分散,而且競爭對手非常多,個個都是巨頭,比如大華、華為、小米、阿里、360等等,所以市場集中度非常低。

恰恰這些競爭對手都有很好的品牌效應,都有比較大的用戶基礎,海康想要從他們手裡搶走市場,難度確實比較大。

而公共設施未來的增長註定非常慢,雖然基建現在依然是拉動經濟的主力軍之一,可是大規模佈置攝像頭的時期已經過去了。

這些情況都是真實的,所以被質疑很正常。

但是我覺得不全對,我不否認海康現在很艱難,但並不是沒有破局的可能。

我講最容易懂的三點,供參考。

第一點是董事長“胡揚忠”說的,他說安防市場是一個“小”市場,科技巨頭的機會並不大。

他說的這個“小”的意思,是碎片化的意思,安防早就已經不是傳統意義上安裝一個監控,然後記錄畫面這麼簡單。

如果純粹只是監控的功能,那這個行業確實到頭了。

而現在的攝像頭,僅僅只是採集資料的工具之一而已,包括其他資訊採集工具在內,把資料獲取後,如何處理運用,才是未來的新市場。

但是各行各業的應用場景,實在太分散了,即便是同一個行業,不同的企業,需求都會不一樣。

所以生產一個小小的攝像頭很簡單,怎麼把採集的資訊融入到科技升級上面,這很難,而且很碎片化,目前才剛剛開始。

胡揚忠之所以說那些科技巨頭機會不大,因為這並不是他們的主業,如果要做好,又要付出巨大的代價,所以他們也不會願意做。

這裡面只有海康威視和大華股份潛力最大,因為他們全身心投入在這上面。

第二點是後端業務未來並非沒有提升空間。

很多人可能不知道,外面隨處可見的攝像頭,很大一部分其實是沒有開啟的,還有一部分是間歇性或者交替性開啟的。

因為一座城市裝一批攝像頭並不難,也不貴,但是要讓攝像頭每天24小時不斷產生資料,還要處理這些資料,是非常大一筆開支,這就很貴了。

所以為了節約開支,很多攝像頭目前其實就是一個擺設。

但是如果未來我們有錢了呢?地方上都開始富裕了呢?智慧城市不再停留在口號上,而是真的去落實呢?

如果是這樣的話,全國那麼多個城市,海康威視的後端收入當然就會有增長空間。

第三點就是討論比較多的出海問題,安防這個東西太敏感,出海確實不容易。

但是有一種情況下是可以的,我們足夠強大,逼得其他國家不得不接受我們的商品,或者說他們完全信任我們,願意主動接受,那麼出海就不再是問題,美國不就有不少這樣的小弟。

那麼就看你信不信,未來多少年後,我們能不能走到那一步。

這三點都是海康威視破局的方向,都很難,而且都是一個長時間熬的過程。

所以之前有一位讀者會員跟我討論持倉問題,因為平時溝通比較多,我半開玩笑的說,海康威視就不要動了,未來留給你女兒當嫁妝都行。

艱難不代表沒有機會,無非就是時間長一點而已。

當然也不是說海康威視未來就一定能成功破局,眼下公司面臨的問題也是實實在在的。

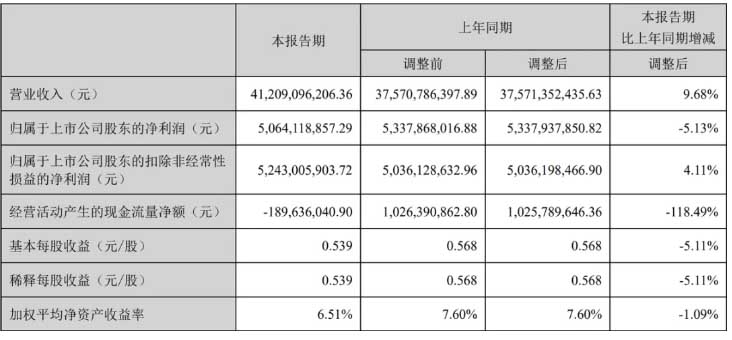

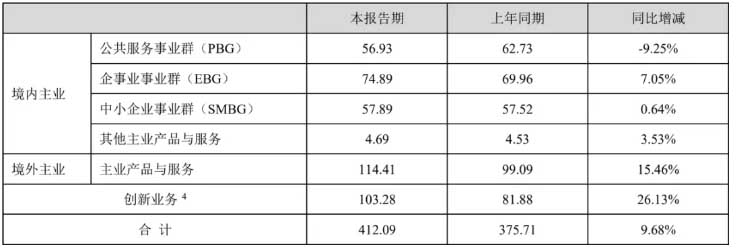

今年上半年海康威視營收412億,同比增長9.7%,歸母淨利潤50.6億,同比下降5%。

營收增長主要是因為創新業務表現很好,貢獻了103億的營收,同比增長更是高達26%。

海康的創新業務主要就是螢石網路、海康機器人、海康微影等等,在各自領域內的地位都越來越高。

可惜海康威視從2021年開始就不公佈具體業務表現了,無從知曉前端和後端產品的盈利情況,只公佈了創新業務具體產品的表現。其中汽車業務和存儲業務很亮眼,同比增長都在60%以上。

但是從三大事業部的表現來看,政企業務依然還在下滑。

如上圖所示,只有PMG業務是下滑的,收入56.93億,同比下降9.25%。

各地方上確實缺錢,減少這一塊的採購支出,也很正常了。

EBG業務是收入的大頭,上半年74.89億,同比增長7.05%,表現看起來還不錯,其實比我預期的還是低了一點。

值得一提的是境外主業收入114.41億,同比增長15.46%,這要遠遠好於國內,看來海康威視儘管艱難,也在很努力的開展海外業務。

另外公司的盈利能力暫時還沒能得到改善。

首先從毛利上來看,雖然整個上半年45%的毛利率比前兩年都要高一點,但是如果分季度來看,第二季度是略微有所下滑的,主要是軟體性收入下降了,拉低了盈利能力。

硬體性收入和軟體性收入沒有披露,要靠自己去推算。

然後從淨利上來看,上半年的淨利率繼續下跌到只有13.7%。

在毛利率沒有提高的情況下,費用開支又增大了,淨利潤自然不好看。

銷售費用和管理費用都是雙位數的增長,海康的銷售費用一直不低,上半年花了55.6億,跟地方上打交道,也是要花不少錢的。

當然花錢最多的還是研發費用,自從2022年後,就超過了銷售費用。

上半年研發費用57億,同比增長7.8%,很捨得砸錢搞研發。

在海康做研發是比較賺錢的,平均年薪至少是40萬,要知道海康可是有近3萬研發人員。

關於海康威視主要的研發方向,在之前分析的文章講業務的時候有詳細講過。

總結上半年的業績表現,海外表現比過國內好,國內主要是受政企的拖累,然後創新業務國內外表現都不錯。

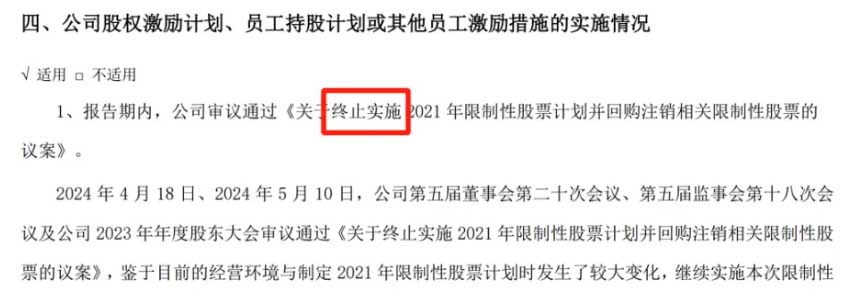

至於淨利潤下降,還有個原因是股份支付花了4.7億,也就是終止了股權激勵,之前激勵對象付的錢,又還給他們了。

如果剔除這個影響,海康上半年的淨利潤實際上是增長的,不過增幅也不大,同比增長不到4%。

如果再剔除匯兌影響,利潤增速倒是跟營收相差不大,因為這兩項大概花了8個億。

再講一講海康威視爭議比較多的問題。

首先是子公司分拆上市的問題,現在螢石網路已經上市了,機器人正在排隊,不少海康的老股東可能意見比較大。

這個問題屬於公說公有理婆說婆有理,海康沒有錯,有意見的股東也沒錯,只是立場不一樣。

我覺得分拆上市沒問題。

然後是海康威視的某些會計處理問題,比如股權激勵問題,股份支付問題等等,這其實跟分拆子公司的矛盾是一回事,無非就是老股東覺得吃虧了。

股權激勵一般會以比較低的價格把股份轉讓給被激勵對象,這並不是海康獨有的,從當下的帳面上看,當然是老股東吃虧了。

不過也要看激勵的目的和成果,本質上被激勵的高管是替所有股東打工的,他們表現更好,讓公司更進一步,理論上對股東的回報是更多的。

海康這次終止激勵,算是丟了一次面子,終止激勵的原因,當然是激勵目標的完成難度太大了,註定完不成,繼續下去沒意義,那就回購註銷。

另外那些員工本來期望公司未來市值大漲,自己手裡的股權就更值錢了,沒想到價格反而跌得比當初更低……

這麼做的目的,我想海康更多的是想保護員工的權益,股東們作為員工的老闆,那就多擔待一點唄。

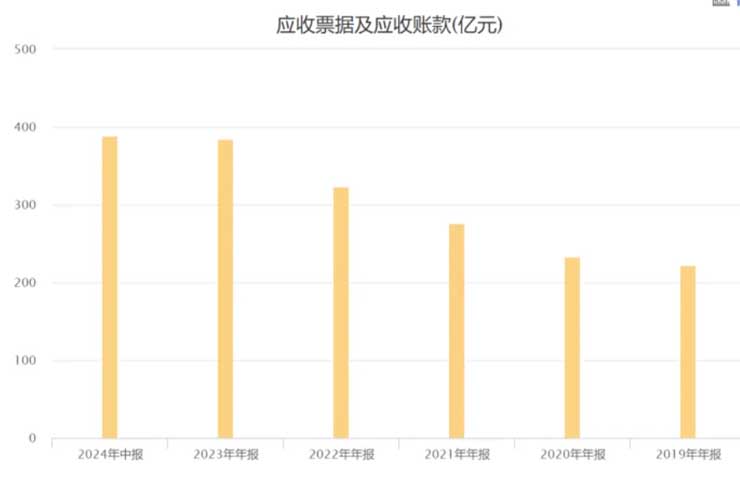

最後還有海康威視的應收款問題。

如上圖所示,海康的應收款一年比一年高,現在已經高達389億,如果加上其他應收款和長期應收款,更是高達428億。

這個金額已經超過營收了,都是誰欠了海康的錢?

當然主要是地方上,所以有人擔心地方上缺錢,這個應收款雖然不至於賴帳,但是回款週期可能會很長很長。

這個問題確實存在,我之前也擔憂過,不過後面不擔憂了,因為海康與地方上已經形成了固定的賬期,也就是今年的錢本來就沒打算收回來,收的本來就是以前的。

這筆應收款減去應付款之後,確實佔用了海康一大筆資金,但是這個毫無辦法。

地方上是真的難,PBG業務已經跌成這樣了,總不能真的像普通民企那樣,為了收款不在乎後續業務吧。

再說安防可不是開玩笑,,海康靠著身份賺了這麼多錢,現在困難的時候,幫地方上承擔一點,也沒什麼不可以,所以只能都理解理解。

今年海康威視想走出困境是不可能的,業績壓力會很大,希望大環境早日好轉,海康早日找到突破口,海外業務再更上一層樓。